第3回(最終回)は、詐害的会社分割について書きます。

民法では詐害行為取消権の規定を設けていますが、会社分割を利用した詐害行為が増加したことを理由に、平成26年に法律が改正され、詐害的会社分割が規定されました。

詐害的会社分割では、分割会社が残存債権者を害することを知って会社分割をした場合、残存債権者は、承継会社ないし新設会社に対し、承継した財産の価額を限度として、直接、債務の履行を請求することができるとしています。

詐害的会社分割が認められる要件は、以下となります。

⑴会社分割が残存債権者を害すること

⑵分割会社が残存債権者を害することを知っていたこと

⑶吸収分割承継株式会社が、吸収分割が生じた時に残存債権者を害する事実を知っていたこと

今回の会社分割は新設分割なので上記⑶は不要となります。

7月3日、同社は㈱JP社を85億円で売却することを発表しました。この事業譲渡(株式譲渡)が同社の株主や債権者にどのような影響をもたらすのかを見ていきましょう。

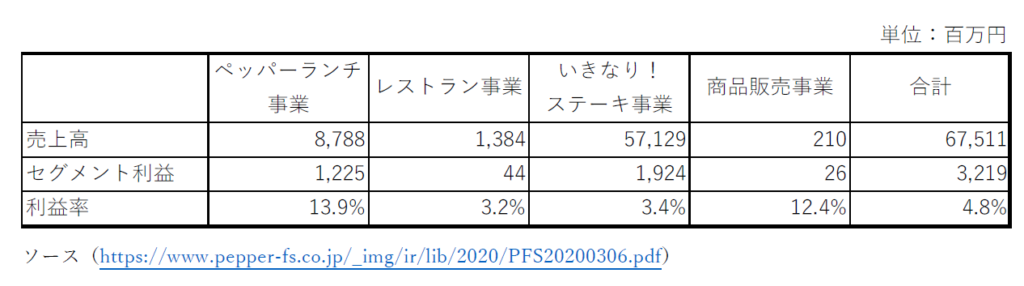

以下は、㈱ペッパーフードサービスの2019年度決算時の事業別損益です。

表から明らかなように、いきなり!ステーキ事業は売上構成比が85%と全事業の中心となっていますが、利益の構成比は60%となっています。

一方で、今回売却したペッパーランチ事業は、売上構成比はわずか13%しかありませんが、利益構成比は38%となっています。

売上高利益率も13.9%とダントツです。つまり、㈱ペッパーフードサービス社にとってペッパーランチ事業は最も利益を稼いでくれる重要な事業だったということになります。

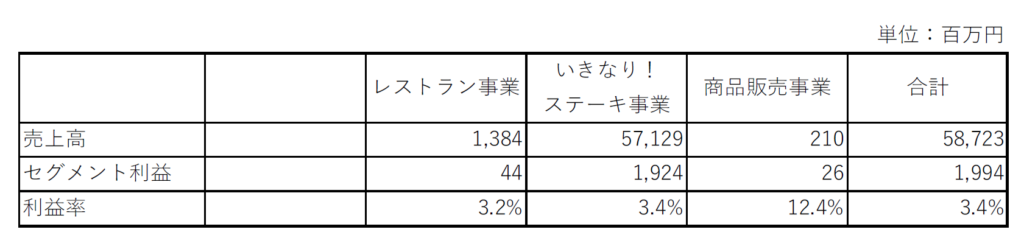

今回の譲渡により、㈱JPを除く㈱ペッパーフードサービスの収益構造の変化を試算すると以下のようになります。

利益率が1.4%も低下することになります。

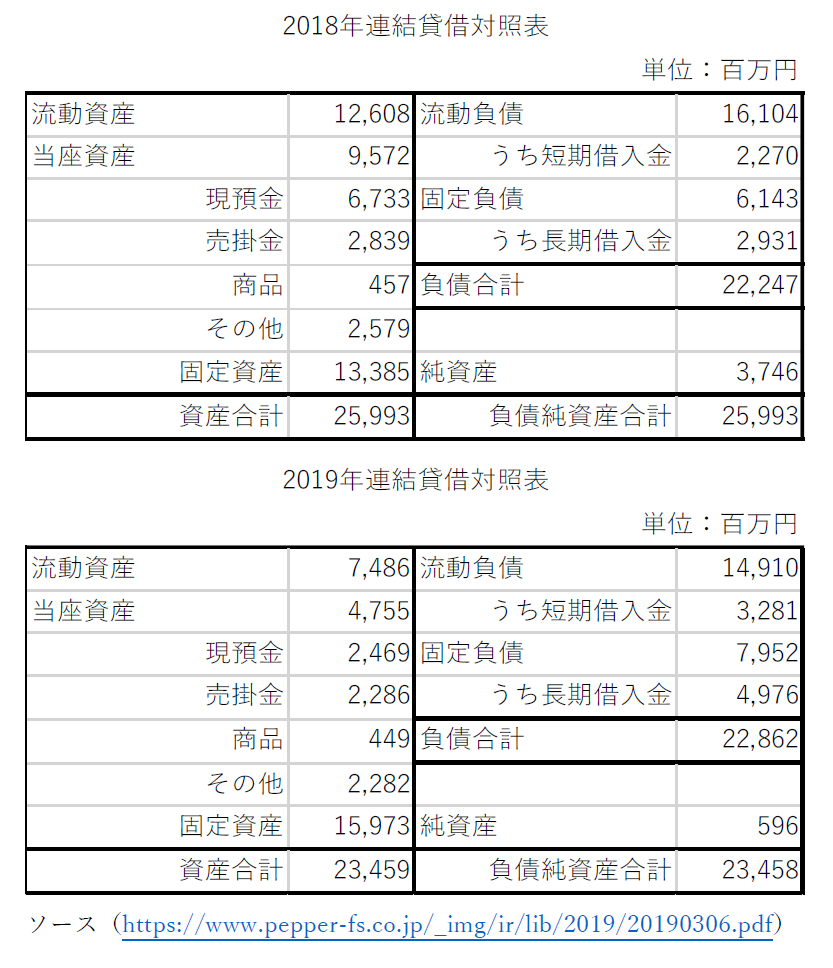

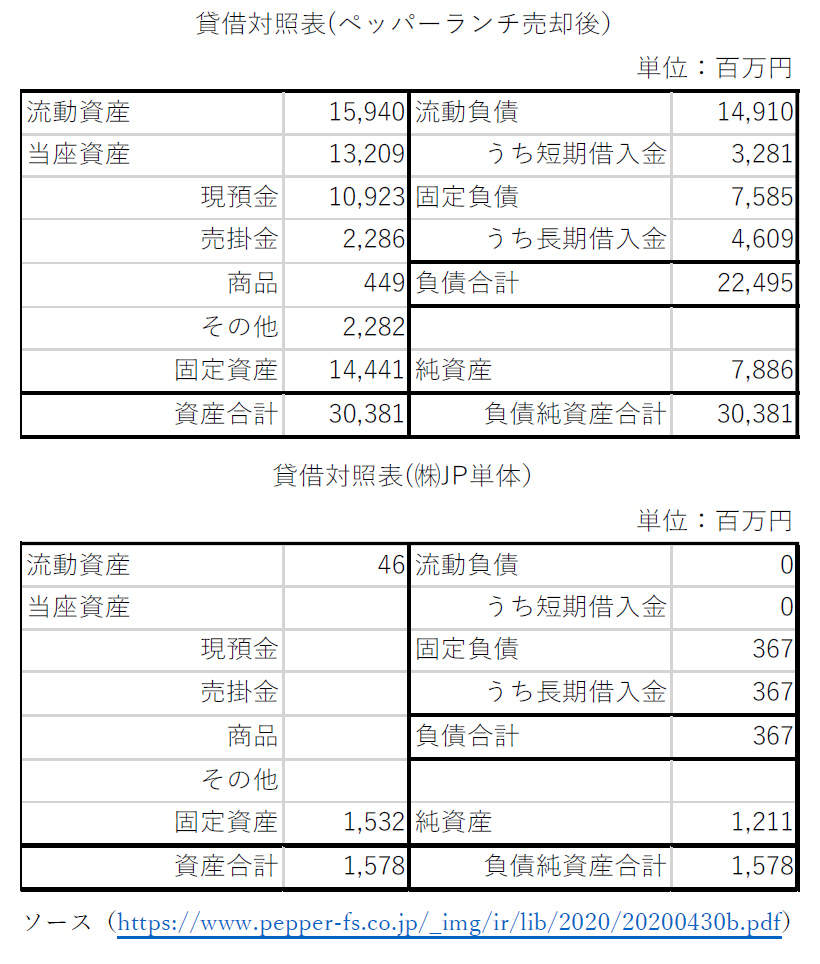

つぎに、貸借対照表を見ていきましょう。

以下は、2018年度と2019年度の㈱ペッパーフードサービスの連結貸借対照表です。

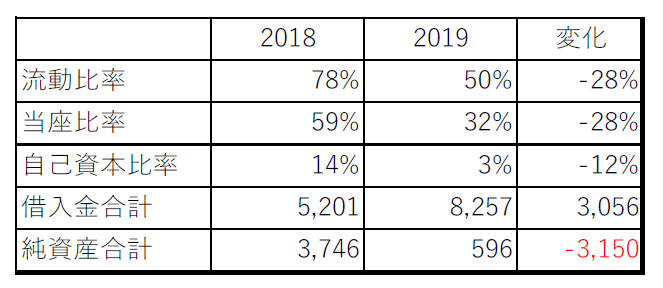

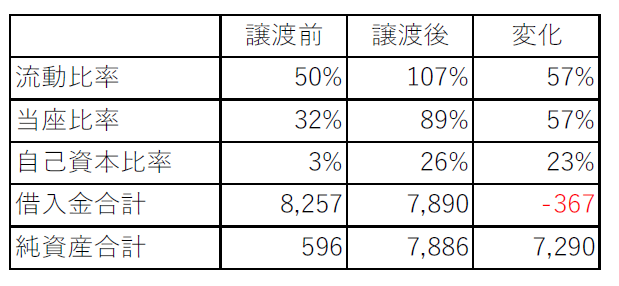

さくっと安全性を分析すると以下のようになります。

当座比率どころか流動比率が100%を切っています。

つまり、短期的な負債の支払い能力がなく、非常に危険な状況といえます。

自己資本比率も3%となり、完全な負債依存体質です。

純資産の毀損分をそのまま借入金で補っていることがわかります。

今回の事業譲渡により、同社は85億円の現金を手に入れることになります。

これが同社の財務内容に与える効果を試算してみます。

数値はあくまでも公表データをもとにEBAで試算したものであり、実際の財務データとは異なります。

今回の事業譲渡後の安全性は以下のように変化すると考えられます。

短期安全性が大幅に改善し、また自己資本比率も安全水準まで回復します。

今回の譲渡は、以下のような評価ができます。

1.事業譲渡による財務内容の大幅な健全化(株主や債権者にとっての利益)

2.高収益事業の売却による企業価値の低下(株主や債権者にとっての損失)

つまり短期的には株主等にとってはプラスとなり、中長期的にはマイナスになるという評価ができます。

コロナ渦における飲食事業の経営改善が短期的に達成できるとはいえないため、今後、再度資金難に陥る可能性は決して低くはありません。

さて、これまでの考察から、今回の「会社分割」が詐害的会社分割に該当し得るかについて考えてみましょう。

詐害的会社分割であると認められるには、以下の要件を満たす必要があります。

⑴会社分割が残存債権者を害すること

⑵分割会社が残存債権者を害することを知っていたこと

⑴会社分割が残存債権者を害すること

今回の会社分割は、結果的に財務内容の改善に成功していますので、銀行などの残存債権者を害するとは言えません。

このため、今回の会社分割は、詐害的会社分割には該当しないと考えられます。

事業売却前の財務内容を見れば、早急な財務改善が必須であることは明らかでした。

このため、今回の会社分割は、既存株主にとっても、会社債権者にとっても利益のある意思決定だと思います。

仮にこの意思決定が遅れれば、資金不足により倒産する可能性が高まっていたと思います。

以上、3回にわたり会社分割について書いてきました。

この事例を使って、①簡易会社分割、②債権者保護手続き、③詐害的会社分割について、もう1度見直してみましょう。

今週末の1次試験であなたが力を発揮できることを祈ってます。